¿Cómo aumentar la profundidad del mercado financiero...

Transcript of ¿Cómo aumentar la profundidad del mercado financiero...

¿Cómo aumentar la profundidad del mercado financiero peruano?

Claudia CooperCentro de Investigación de la Universidad del Pacífico

Sistema financiero

Agenda 2011 es una iniciativa del Centro de Investigación de la Universidad del Pacífico (CIUP) que busca mejorar la calidad del debate político e introducir en la agenda electoral propuestas, que deberán ejecutarse en el siguiente gobierno, sobre 11 temas urgentes para el país: Agua, Educación, Gestión de Desastres, Infraestructura y Conectividad Urbana, Inversión Pública, Justicia, Política Macroeconómica, Políticas Sociales, Regulación, Salud y Sistema Financiero.

Los invitamos a discutir con nosotros y a ser parte de este esfuerzo de exigirle a nuestro futuro gobierno implementar las mejores políticas para avanzar hacia un Perú para todos los peruanos.

Contenido

Introducción ........................................................................................... 3

1. Diagnóstico del mercado financiero en el Perú ................................. 4

2. Propuestas de reforma ....................................................................13

www.agenda2011.pe

Introducción

El presenta trabajo busca indagar en los principales factores que vienen

limitando el desarrollo y la profundidad del mercado de capitales en el Perú. Para este fin nos focalizaremos en factores de oferta, como la gran preponderancia del crédito bancario en la estructura de financiamiento peruana, y en

factores de demanda, como la excesiva concentración de las carteras de los inversionistas institucionales en relativamente pocos instrumentos. Analizaremos brevemente los riesgos y costos de las actuales estructuras de financiamiento y ahorro en el Perú.

3

11 temas urgentes para el paísAgenda 2011

www.agenda2011.pe

1. Diagnostico del mercado financiero en el Perú

1.1 Bajo desarrollo de la oferta de instrumentos

1.1.1 Indicadores referidos a una mejora en la oferta de instrumentos

Indicadores de profundidad financiera

Los indicadores tradicionales para medir la profundidad financiera son los saldos de las diferentes alternativas de crédito sobre PBI. El Perú muestra baja profundidad en el sector financiero en general, pero el atraso es aún mayor en lo referente al mercado de capitales.

Utilizando ejemplos a nivel latinoamericano vemos la reducida profundidad del sistema financiero peruano frente a países como Brasil y Chile. Así, vemos como, a pesar del enorme crecimiento del sistema financiero en los últimos años, mientras en el Perú la bancarización (medida como crédito sobre PBI) alcanza en la actualidad un 25% del producto, en Chile ésta es casi tres veces mayor con una profundidad financiera de 75% del producto. El rezago es aún mayor en el mercado de bonos, donde el tamaño de este mercado en Chile (18% del PBI) es más de tres veces superior al peruano (5% del PBI). Este desfase se hace aún más grave si se considera la existencia de un importante mercado de deuda gubernamental en el Perú (lo que genera mejores precios y tasas

para la emisiones privada), frente a un casi inexistente mercado de deuda soberana en el mercado de capitales chileno.

Fuente: FELABAN, Conasev

Fuente: FELABAN, Conasev

4

11 temas urgentes para el paísAgenda 2011

www.agenda2011.pe

1.1.2 Nulo desarrollo del financiamiento a través del mercado de capitales

El mercado financiero de crédito sigue siendo fundamentalmente un mercado de crédito bancario con un limitado desarrollo del mercado de acciones y especialmente de bonos, principal alternativa de financiamiento frente al crédito bancario.

Vemos como en los últimos años, ha habido un fuerte crecimiento del mercado bursátil (aunque este aumento se ha dado más por incrementos en los precios que en la oferta de nuevas emisiones) y del mercado de deuda pública, mientras que el financiamiento corporativo y empresarial a través del mercado de valores ha tenido un desarrollo significativamente menor.

Fuente: BCRP

Fuente: BCRP

Desde el 2005, el crédito bancario viene sobrepasando categóricamente a los bonos como principal fuente de financiamiento de las empresas corporativas, las cuales han optado por los bancos en detrimento del mercado de capitales.

Esta evolución se debió, principalmente, a que el costo del crédito bancario se ha reducido para las empresas al contar los bancos con una alta liquidez basada en depósitos cuya tasa de interés es menor a la de los instrumentos de renta fija. Paralelamente, los inversionistas institucionales han venido exigiendo rendimientos basados en la curva de bonos, especialmente la soberana, la cual representa una tasa mayor que el costo promedio de los depósitos bancarios, cuyo plazo es menor1.

1. Las cuentas corrientes, los depósitos de ahorro y los depósitos CTS, son de plazo indeterminado ya que son entregables a demanda del depositante, mientras que los depósitos a plazo no exceden el año y están concentrados en tres meses.

5

11 temas urgentes para el paísAgenda 2011

www.agenda2011.pe

Así, los bancos ante el enorme flujo de depósitos que han venido recibiendo en los últimos años y en su necesidad de rentabilizar su balance, estarían optando por otorgar créditos a tasas menores que la tasa a la que corresponde el plazo del crédito, la cual debería estar basada en la curva de rendimiento de los bonos soberanos (bonos emitidos por el Estado peruano), la cual constituiría la base del costo de financiamiento de mediano y largo plazo de la banca (a las tasas de los bonos gubernamentales hay que añadir el riesgo del cliente y los costos operativos).

De este modo, dado que los bancos estarían financiando la mayor parte de sus créditos con dinero proveniente de sus captaciones por depósitos, se estaría financiando colocaciones de largo plazo con depósitos cuyo plazo promedio se encuentra entre tres y seis meses aproximadamente. Esta situación estaría generando descalces entre el vencimiento de los activos y el de los pasivos de las entidades bancarias, lo que las estaría exponiendo a riesgos de liquidez y de tasas de interés2.

El Gráfico 1, muestra cómo las emisiones del sistema financiero han

2. El riesgo de liquidez se refiere a que si por alguna razón los depositantes deciden no renovar sus depósitos, el banco no tendría los fondos necesarios, que provienen de la cancelación de los créditos, para atender esta demanda. Por otro lado, el riesgo de tasas de interés se refiere a que de cambiar las condiciones del mercado, el banco se vería obligado a repreciar sus pasivos más rápido que sus activos y por lo tanto la entidad estaría expuesta a variaciones no controladas en su margen financiero.

tenido un desarrollo relativamente menor que el mercado de bonos corporativos y especialmente de bonos soberanos.

Esta “preferencia” por el crédito bancario respecto al mercado de capitales se debe al menor costo relativo de los primeros frente a los segundos, lo cual parecería contra intuitivo, especialmente en las empresas grandes donde los altos montos de emisión generan la liquidez necesaria que hace más atractiva la deuda que el crédito. Es decir, la posibilidad de vender o comprar el instrumento financiero en el mercado secundario (mercado donde interactúan los ofertantes o tenedores de bonos y los demandantes o inversionistas de bonos) antes del plazo de vencimiento se ve reflejada en una menor tasa de interés.

Las razones de este comportamiento del mercado financiero se deben al poco desarrollo del mercado de capitales a varios niveles. Primero, la preponderancia de los depósitos como mecanismo de ahorro en el Perú fuerza a los bancos a utilizarlos como financiamiento de créditos que no necesariamente calzan con ellos en lo referente a plazo y

Gráfico 1: Evolución del Crédito bancario a Personas y Empresas*

(Crecimiento anual en miles de nuevos soles)

*Excluye crédito a la microempresa y tarjetas de créditoFuente: SBS, Conasev

6

11 temas urgentes para el paísAgenda 2011

www.agenda2011.pe

tipo de tasa, lo que lleva a un mayor riesgo de mercado para las entidades financieras.

El desarrollo de alternativas de ahorro como los fondos mutuos, no sólo generaría más rentabilidad al ahorrista sino que permitiría al sistema financiero calzar mejor sus operaciones al reducir los excedentes en los bancos y permitir una mayor demanda por instrumentos de renta fija, lo que aumentaría su precio y reduciría su tasa de interés.

Así, los bancos y las empresas emitirían deuda a plazos más acordes con sus necesidades, deudas que serían requeridas por los fondos mutuos, que habrían visto crecer sus fondos producto del traspaso de los ahorristas desde los depósitos hacia alternativas más rentables. Esta mayor demanda por instrumentos de deuda haría más sostenible el sistema y reduciría el costo de financiamiento de largo plazo al existir más liquidez en el mercado.

1.1.3 Descalce en los balances de la Banca Múltiple

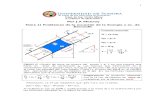

Los bancos han venido descalzando sus balances en un contexto de tasas a la baja, al verse forzados a colocar los fondos provenientes de sus depósitos. Según lo expuesto en la Tabla 1, préstamos (de consumo y a empresas) e hipotecas y leasing son las colocaciones con mayor demanda anual de fondos.

Los activos de los bancos han venido creciendo a un ritmo anual de S/.

14,000 millones aproximadamente, crecimiento explicado en un 80% por la expansión de créditos vigentes, de la que casi cuatro quintas partes corresponde al dinamismo de las colocaciones de plazos más largos (préstamos, hipotecas y leasing).

De este modo vemos un incremento en activos basado en la expansión de créditos con un plazo promedio de 2 años junto a un incremento de pasivos de aproximadamente nueve meses3. Como se muestra en la Tabla 2, este incremento en los activos se ha financiado en un 60% con depósitos y en un 35% con deuda, bonos o capital.

3. Depósitos promedio de seis meses frente a adeudos y bonos de 2 años en promedio.

Tabla 1: Balance General Banca MúltipleAl 31 de Diciembre

(En miles de nuevos soles)

Tabla 2: Créditos Directos de la Banca MúltipleAl 31 de Diciembre

(En miles de nuevos soles)

7

11 temas urgentes para el paísAgenda 2011

www.agenda2011.pe

1.1.4 Sistema tributario no homogéneo

Además de la ventaja del crédito bancario en cuanto a costo, hay que añadir la existencia de un sistema tributario distorsionado, en lo que al mercado financiero refiere.

Un primer ejemplo de estas distorsiones está en el hecho de que mientras los bonos emitidos por oferta pública en el exterior están gravados con IGV, los emitidos por oferta pública local están exonerados temporalmente. Las empresas financieras grandes y las multinacionales que requieren acceder a inversionistas extranjeros han optado por hacer sus emisiones en el extranjero bajo la autoridad tributaria extranjera.

Otro ejemplo de estas distorsiones radica en la exoneración de los depósitos bancarios al impuesto a la renta, ventaja con la que no cuentan los instrumentos de renta fija provenientes del sector privado.4

De este modo, en el sistema tributario actual, realizar una emisión en el exterior

4. Si bien se puede argumentar que la tasa es baja (5%), persisten contingencias referidas a la forma y base de cobro del impuesto, a la vez que para las empresas la tasa aplicable es 30%.

es mucho más oneroso que realizarla en el Perú, ya que la primera está gravada con IGV y la segunda está exonerada. Esto favorece a las entidades grandes que están en capacidad de constituir una empresa afuera con el propósito de poder ahorrarse el impuesto.

Adicionalmente, un tratamiento igualitario a las emisiones en el exterior generaría una mayor demanda por los instrumentos financieros peruanos, lo que elevaría su precio y reduciría su tasa de interés. La vertiginosa caída de las tasas de largo plazo de los bonos soberanos peruanos desde su lanzamiento en el mercado internacional en el año 2002, es una muestra de ello.

Por otro lado, la asimetría tributaria entre ahorrar en depósitos versus ahorrar en instrumentos de mercado de capitales como fondos mutuos (cuyo subyacente son principalmente bonos y papeles comerciales) favorece a los primeros.

Es necesario recalcar que hay empresas financieras que pueden obtener financiamiento de una entidad exterior que no es un banco (una ONG, por ejemplo), lo que resulta particularmente importante para las microfinancieras, que no suelen tener acceso a la banca internacional. En este caso los intereses de esos fondos están sujetos al IGV, lo que los pone en desventaja frente a los préstamos bancarios del exterior, lo cuales no suelen usarse para financiar los créditos a la pequeña y mediana empresas.

un tratamiento igualitario a las emisiones en el exterior generaría una mayor demanda por los instrumentos financieros peruanos, lo que elevaría su precio y reduciría su tasa de interés.

8

11 temas urgentes para el paísAgenda 2011

www.agenda2011.pe

También existen distorsiones entre el financiamiento hipotecario a través de fondos de titulización (como Fannie May y Freddie Mac en EEUU) y el financiamiento tradicional del crédito bancario. Esta distorsión se debe a que, al no estar exonerados del IGV los servicios que presta un banco a las sociedades titulizadoras (todos los servicios referidos al crédito subyacente, como comisiones, cobranzas, etc.) se estaría generando un tratamiento asimétrico entre el financiamiento hipotecario bancario y las alternativas a través del mercado de capitales, ya que los bancos no se auto-cobran por los servicios que se prestan a sí mismos. Esta asimetría quita competencia en el mercado al limitar el acceso de fuentes alternativas al financiamiento bancario y peor aún, limita al propio crecimiento del crédito bancario, al encarecer el traspaso de cartera hipotecaria desde los bancos hacia empresas titulizadoras independientes, alternativa interesante para las entidades bancarias con alta exposición al segmento hipotecario. Dado que los criterios de diversificación del portafolio de créditos bancarios, especialmente en la banca grande, requeriría crecientes asignaciones de capital, el encarecimiento de la alternativa de titulización llevaría en un futuro cercano a frenar la expansión de la cartera hipotecaria bancaria.

En resumen. La principal causa del bajo desarrollo del mercado de deuda está en el relativo bajo costo del crédito bancario frente a la alternativa de financiamiento a través del mercado de capitales. BOX En resumen, esto se debe a:

(i) que los bancos estén financiando colocaciones con depósitos a plazos diferentes (descalce del balance) y (ii) un trato tributario discriminatorio entre los productos bancarios y los del mercado de capitales.

1.2 Problemas de demanda

El bajo nivel de las emisiones de bonos unido a la enorme rentabilidad que han venido generando las inversiones en acciones y monedas han llevado a los inversionistas institucionales a una fuerte concentración de instrumentos de renta variable y de dólares en sus portafolios.

Un vistazo a los portafolios de los sistemas de pensiones en América Latina muestra claramente la preferencia del sistema de pensiones peruano por las inversiones en renta variable.

Como se muestra en las tablas 3 y 4, el Perú mantenía un tercio de su portafolio en acciones y un 40% de éste en moneda extranjera, a junio del 2009

9

11 temas urgentes para el paísAgenda 2011

www.agenda2011.pe

(la participación de las acciones en los portafolios de las AFP ha crecido este año con la mejora en la performance bursátil peruana y mundial). Esta estrategia, si bien ha implicado una interesante rentabilidad para los inversionistas, lo ha hecho a costa de una enorme volatilidad, lo que ha impedido el desarrollo de alternativas más adecuadas para los segmentos con mayor aversión al riesgo.

Así, la demanda por instrumentos de renta fija por parte de los inversionistas institucionales, al competir con los mercados de acciones y de monedas, es demasiado alta, especialmente si se le compara con el financiamiento bancario.

En la Tabla 5 vemos que las AFP peruanas, a junio de 2009, obtuvieron el tercer lugar de rentabilidad después de Chile y Uruguay (rentabilidad que debe haber aumentado en los últimos meses con la recuperación global), pero también sufrió la mayor caída ante

Tabla 3: Composición de los fondos administrados(porcentaje del total)

Fuente: Asociación Internacional de organismos Supervisores de Fondos de pensiones

Fuente: Asociación Internacional de organismos Supervisores de Fondos de pensiones

Tabla 4: Inversiones de Los Fondos en Moneda Extranjera

(Porcentaje del total, Junio 2009)

la crisis financiera mundial desatada en octubre del 2008.

Los Fondos Mutuos por otro lado, serían los demandantes naturales de bonos y dado su tamaño sustancialmente menor al de los fondos de pensiones son más bien tomadores de precios.5

Así, los relativamente altos rendimientos exigidos por las AFP, producto del costo de oportunidad que implican el mercado accionario y los mercados externos, donde las tasas de interés son más altas que las domésticas, unido a los enormes fondos provenientes de los depósitos bancarios y que les permiten a éstos ofrecer financiamiento relativamente

5. Las compras y ventas individuales de instrumentos por parte de los fondos mutuos, en general no generan cambios en los precios, como si ocurre con las operaciones de los fondos de pensiones (donde una operación de venta puede impactar en el precio de una determinada acción en el mercado).

10

11 temas urgentes para el paísAgenda 2011

www.agenda2011.pe

Tabla 5: Rentabilidad bruta de los fondos de pensiones(en porcentajes)

Fuente: Asociación Internacional de organismos Supervisores de Fondos de pensiones

barato, han implicado el bajo desarrollo del mercado de bonos en el Perú. BOX

1.2.1 Indicadores referidos a una mejora en la demanda de instrumentos

Indicadores rentabilidad - riesgo o “benchmarks”

Los principales indicadores para evaluar la performance de los administradores de fondos es el análisis de rentabilidad - riesgo. En general, para que una alternativa de inversión sea superior a otra, su ratio de rentabilidad sobre riesgo (sharpe ratio) debe ser mayor. Normalmente las opciones de mayor riesgo deben mostrar una mayor rentabilidad.

Analizando los diferentes fondos que ofrecen las AFP, para el periodo

2006-20106, tendríamos que la mejor alternativa estaría representada por el Fondo 1, lo que no es consistente con el hecho de que el 70% de los afiliados estén en el Fondo 2.

De esta manera, considerando que el periodo analizado es corto, habría que evaluar si la volatilidad a la que están expuestos los fondos 2 y 3 no es demasiado alta. Para ello habría que analizar qué nivel de rentabilidad - riesgo es la adecuada en base a estándares internacionales (benchmarks) y llegar a un consenso.

El análisis deberá ser ampliado a las demás alternativas de ahorro como bancos y Fondos Mutuos y divulgado de forma clara a los ahorristas.

6. El periodo analizado es corto para este tipo de análisis, pero no hay disponibilidad de data para un periodo más largo, ya que los fondos 1 y 3 fueron creados en el 2006.

Analizando los diferentes fondos que ofrecen las AFP, para el periodo 2006-2010 , tendríamos que la mejor alternativa estaría representada por el Fondo 1, lo que no es consistente con el hecho de que el 70% de los afiliados estén en el Fondo 2.

11

11 temas urgentes para el paísAgenda 2011

www.agenda2011.pe

Actualmente, existe una abrumadora preferencia por el ahorro en depósitos, debido fundamentalmente a la falta de una adecuada difusión de otras alternativas más rentables. La enorme participación de depósitos transaccionales en el ahorro nacional (los depósitos a la vista y de ahorro del público en la banca representan un cuarto de la liquidez total del sistema financiero) hace suponer la falta de educación financiera.

1.3 Eficiencia del mercado de capitales

Indicador global de eficiencia: Índices de competitividad

Una de las fortalezas de la economía peruana, medida en términos de competitividad, está en su desarrollo financiero, ya que cuenta con instituciones sólidas, competitivas y en crecimiento. Así, el Perú se encuentra en el primer grupo de países de la región latinoamericana en lo que se refiere a su desarrollo financiero.

Fuente: SBS

Sin embargo, al interior del índice global el comportamiento no es homogéneo, destacando los índices del sistema bancario frente a los del mercado de capitales. Analizando cada uno de los componentes nuestra mayor debilidad radica en la regulación al mercado de capitales, donde el Perú ha descendido en 33 posiciones respecto al año pasado. La creciente simplicidad de la regulación junto a los crecientes costos (tributarios y de procesos), referidos a los bancos en relación al mercado de capitales, son los principales argumentos que explican el importante deterioro regulatorio del mercado de capitales.

Estos hallazgos son consistentes con la creciente participación del crédito bancario en el financiamiento corporativo y con la inexistente financiación del segmento empresarial en el mercado de capitales.

Las contingencias operativas generadas por la promulgación de un impuesto a las ganancias de capital, junto a la permanencia de la exoneración sobre los intereses bancarios, constituyen una clara prueba de que la regulación transita hacia la pérdida de competitividad.

Una estrategia destinada a profundizar el mercado de capitales peruano debe incluir metas referidas a nuestra posición en el ranking internacional de competitividad financiera.

12

11 temas urgentes para el paísAgenda 2011

www.agenda2011.pe

Índice de Competitividad Financiera en América LatinaRanking de Sofisticación Financiera

Fuente: The Global Competitiveness Report 2010-2011

Componente del Ranking de Sofisticación Financiera

Fuente: The Global Competitiveness Report 2010-2011

2.1 Instrumentos para fomentar la oferta de instrumentos de deuda

Deuda pública: Generar mayor liquidez en los bonos de corto plazo

Actualmente, la curva soberana (el conjunto de tasas de interés de los bonos del Estado peruano para los diferentes plazos) es la más líquida en el mercado de renta fija nacional. Sin embargo, la deuda gubernamental sólo abarca el tramo largo de la misma (plazos mayores a dos años), lo que ha impedido el desarrollo de una curva de rendimiento de corto plazo en soles (similar a la tasa libor, que rige en el mercado internacional de dinero), lo que además hace inviable el desarrollo de un mercado de derivados de tasa de interés. Para ello se requeriría:

Δ Generar instrumentos de corto plazo a partir de los bonos soberanos que sí tienen liquidez. Por ejemplo, titulizar el pago del siguiente tramo de intereses o capital facilitaría el desarrollo del tramo corto de la curva.

Δ Generar un mercado de Repos de bonos Soberanos y de Certificados de depósitos del banco central de Reserva (BCRP).7 El mercado

7. Los repos son ventas temporales de bonos Es decir, al momento de la venta se pacta una fecha y plazo para la recompra de los instrumentos.

2. Propuestas de reforma

13

11 temas urgentes para el paísAgenda 2011

www.agenda2011.pe

interbancario en soles se reduce a los préstamos overnight o préstamos con plazo de un día y los bancos no se prestan entre ellos a plazos mayores. Para evitar el riesgo que imponen bancos pequeños, las entidades financieras líquidas (que prestan el dinero) suelen exigir un instrumento como garantía. Además de problemas operativos (sistemas, procesos) en los mismos bancos, hay restricciones contables que podrán mejorarse a nivel de la Superintendencia de Banca y Seguros (SBS) y que evitarían conflictos sobre el registro de la utilidad que esta transacción genera, entre diferentes áreas (administración de portafolios y Tesorería). Actualmente hay una iniciativa de la Asociación de Bancos del Perú (Asbanc) basada en la obligatoriedad de hacer transacciones interbancarias a más de un día; sin embargo, esto no ha despegado.

Bonos hipotecarios: Ampliar la competencia y reducir los riesgos de descalce

El fuerte crecimiento de los créditos hipotecarios, junto a la alta concentración de ese mercado (son dos las entidades financieras con presencia en él), hace necesario facilitar a las entidades bancarias con presencia en el mercado a calzar esas operaciones y a las empresas bancarias de menor tamaño que desean entrar para poder emitir a costos razonables.

Δ Para ello se requiere permitir a los emisores garantizar las emisiones

con la cartera que van a financiar, lo que requiere ajustes normativos (existe ya la Ley de Bonos Cubiertos pendiente de aprobación en el Congreso)

Δ Eliminar las distorsiones tributarias que impiden el desarrollo de las titulizaciones de carteras hipotecarias

Mercado de derivados

Actualmente no existe un mercado de derivados de tasas de interés, lo que dificulta aprovechar coyunturas de mercado que faciliten las emisiones de bonos. Un contexto de tasas de interés a la baja puede favorecer las emisiones de deuda a tasa variable complementadas con un instrumento financiero derivado que transforme la deuda a tasa variable en deuda a tasa fija.

La legislación actual, especialmente la tributaria, obliga a la demostración por parte de la empresa de que el instrumento derivado es de cobertura, lo que constituye un proceso complicado para empresas medianas o pequeñas.

Adicionalmente, existe un fuerte riesgo contingente sobre la interpretación de la autoridad tributaria acerca del tema de la cobertura, ya que la demostración requiere de un conocimiento técnico avanzado. Las asimetrías entre la experiencia de la autoridad tributaria y las entidades financieras en este tema, hacen que la primera sea excesivamente proclive a determinar la no cobertura para evitar la elusión.

14

11 temas urgentes para el paísAgenda 2011

www.agenda2011.pe

Δ Una revisión del marco legal y tributario basado en el análisis comparativo de la normativa internacional sobre derivados ayudaría a reducir la asimetría entre regulador y regulado.

Costos de Emisión (CONASEV, SBS): Simplificar procesos, reducir contingencias legales y bajar comisiones

El servicio que brinda la Comisión Nacional Supervisora de Empresas y Valores (Conasev) de autorización de emisiones se basa en procesos largos y complicados y, además, es muy caro (siguen cobrando lo mismo a pesar de que las transacciones se han multiplicado). Esta situación limita las fuentes de financiamiento a las empresas grandes que tienen las economías de escala (abogados y personal dedicado y especializado) para poder adquirir el servicio. La comisión no ha variado desde los inicios de la actual estructura regulatoria aún cuando los montos de emisión son considerablemente mayores.

La SBS, por otro lado, viene generando enormes costos para los emisores, especialmente en lo referido a los procesos de aprobación de nuevas entidades, productos y emisiones.

Para ello se requieren indicadores de rendición de cuentas referidos a los procesos internos:

Δ Indicadores referidos a nuevos emisores (para lo que se requiere

una estrategia de capacitación e incentivos).

Δ Indicadores referidos al tiempo y los costos de procesos de autorización de nuevas entidades y de nuevos productos y nuevas emisiones (para lo que se requiere flexibilizar requisitos, automatizar aprobaciones y reducir los costos de las contingencias legales).

Δ Indicadores de gobierno corporativo de las empresas interesadas en entrar al mercado.

Distorsiones tributarias: Eliminar asimetrías tributarias entre el financiamiento bancario y el del mercado de capitales

Actualmente existen regímenes diferenciados del IGV según la fuente de fondeo y el lugar de la emisión, sistema que favorece a los bancos grandes. Sería conveniente homogeneizar la carga tributaria a fin de eliminar distorsiones. Δ Analizar los sistemas tributarios

de los países que compiten por fondos con el Perú a fin de eliminar arbitrajes.

Δ Revisar la normatividad referente al impuesto a la renta a nivel regional a fin de no generar distorsiones tributarias que aventajes a otros países de la región y de esta forma maximizar la competitividad del país.

Δ Trabajar de manera cercana y coordinada entre las autoridades, los reguladores y los participes del mercado, una práctica que no se ha venido dando en los procesos de política fiscal.

15

11 temas urgentes para el paísAgenda 2011

www.agenda2011.pe

2.2 Instrumentos para incentivar la demanda

Benchmark para las AFP: Generar instrumentos para evaluar, según rentabilidad - riesgo, el manejo de los portafolios

Este es un objetivo de largo plazo, y para ir en esa dirección es conveniente continuar estimulando la inclusión de las ETF8. Actualmente el Perú ya cuenta con un ETF que replica el Índice Selectivo de la Bolsa de Valores de Lima. El siguiente paso factible estaría en impulsar la estructuración de un ETF en soles con el subyacente de los bonos del Estado.

Evaluación del Riesgo de mercado en las AFP: Indicadores y límites de riesgos de mercado

La normativa actual de la SBS busca regular el riesgo propiciando una mayor diversificación de las inversiones de los distintos tipos de fondos. Para ellos establece límites máximos de inversión por emisor, emisión y serie de los diferentes tipos de instrumentos de

8. Los ETF o Exchange Traded Funds representan la propiedad proporcional sobre un Portafolio de inversiones subyacente de valores que replica un índice de un mercado específico.

inversión y de los fondos mutuos y de inversión. Dichos límites se refieren a la calidad crediticia de la inversión más no a los riesgos de mercado involucrados en ellas9. Por ello, se debe regular la volatilidad en la rentabilidad de los Fondos y de esta manera diversificar más los portafolios hacia la renta fija.

Δ Se requiere balancear la normativa, relajando los límites por concepto de riesgo de crédito (permitiendo más exposición a más instrumentos), y haciendo más severos los límites por concepto de riesgo de mercado.

Desarrollar productos de rentas vitalicias en soles

La Ley del Sistema Privado de Pensiones (SPP) establece las modalidades de pensión que se otorgan, y en su reglamento se dispone que las pensiones por renta vitalicia se reajustarán en función al Índice de Precios al Consumidor (IPC) que publica el Instituto Nacional de Estadística e Informática (INEI), o el indicador que lo sustituya.

Dada la obligación de reajustar periódicamente las rentas vitalicias en Nuevos Soles, las empresas de seguros y los fondos de pensiones tienen dificultades para calzar adecuadamente en plazo y moneda sus pasivos (pensiones por rentas vitalicias) con activos reajustables en

9. La única referencia respecto a limitar riesgos de mercado es la propuesta de un límite al riesgo de tasas de interés en el fondo destinado a preservar valor (Fondo 1), limitando la duración de los instrumentos a tres años.

La normativa actual de la SBS busca regular el riesgo propiciando una mayor diversificación de las inversiones de los distintos tipos de fondos.

16

11 temas urgentes para el paísAgenda 2011

www.agenda2011.pe

soles, los que actualmente no estarían ofertándose en el mercado (ya que la baja inflación genera aceptación por los instrumentos soles nominales, haciéndolos más rentables para el emisor). Las compañías de seguros, al no encontrar instrumentos con los cuales respaldar sus obligaciones en soles ajustables, están optando por no ofrecer las rentas de jubilación en moneda nacional reajustable a la inflación, favoreciendo al mercado en dólares y dificultando el proceso de solarización.

Cooper, Claudia

Doctora y M.A. en Economía de la New York University. Actualmente es investigadora asociada del Centro de Investigación de la Universidad del Pacífico (CIUP). Ha formado parte del Ministerio de Economía y Finanzas (MEF), primero como miembro del Gabinete de Asesores y luego como Directora de Asuntos Económicos y Sociales. También ha ocupado importantes cargos en el Banco de Crédito del Perú, donde se desempeñó como Jefa del Servicio de Análisis y Desarrollo y, posteriormente como Gerenta de Gestión de Tesorería). Columnista del Diario Gestión y Perú 21.

17

11 temas urgentes para el paísAgenda 2011